随着“有关部委正在系统谋划、研究制定建设世界一流强港的指导意见”的消息不胫而走,港口业已然站上了政策的风口。

港口行业整体发展已进入“新常态”。在过去十年,港口业发展主要靠货物自然吞吐量的增长,这一驱动模式如今难以为继,寻求高质量增长成为港口业发展的新目标。

本轮港口整合从2015 年宁波舟山港重组开始,整合浪潮推进将近五年,按照趋势看,“一省一港”将成为我国港口未来的格局。以整合为代表的外延式增长,成为港口高质量增长的核心路径之一。目前,河北、广西、浙江、江苏、辽宁、安徽等六个省份已组建起省级港口集团,更多省份正在加入港口整合队伍。

值得注意的是,本轮港口整合除了以省级政府为整合主导方外,还出现了类似于由省政府发起并引入专业港口运营方主导整合,跨越了省级行政区域并上升至国家区域协调一体化发展战略的津冀港口群、粤港澳大湾区港口群的资源整合。而这在以往整合中并不常见。

从现状来看,受中美贸易摩擦等国际政经新变量的综合作用,南北方港口在集装箱、外贸货物吞吐量增速上的差距正在缩小。但在经济“新常态”下,南北方港口面临着各自的阶段性困境:北方港口投资热情不减,但盈利能力整体不强,资本化支出的增大将成为其今后业绩负累的潜在因素;南方港口固然在货源结构、集装箱运输方面优于北方,但如何做到打造标签性货源将成为关乎其成长性的核心变量,更多的南方港口仍走在打破货源同质化“魔咒”的道路上。

本轮港口整合能否打破这些困境?

一省一港是趋势

交通运输部数据显示,自2013年开始,我国沿海建设投资额呈下降趋势,新增各类泊位数量整体也呈逐年下降趋势。2018年,我国全年完成水运建设投资1191亿元,比上年下降3.86%。

在此背景下,港口业目前发展特点如下:

首先,在不断降低港口投资强度的同时,港口基础设施投资呈现智能化、信息化、综合化趋势。而智能转型,正成为港口企业应对行业不景气、自身供给能力过剩、提升核心竞争力等共同方向。

例如:青岛港、厦门港、上海港等新建自动化、智能化码头陆续投入使用;青岛港、上海港、营口港、宁波港、连云港、广州港等,通过打造智慧港口,实现全程供应链的信息整合与贯通;主要港口企业发展多式联运,解决“最后一公里”短板问题。

第二,试图打破同质化竞争魔咒,港口整合正由沿海向内河加快推进,实现范围的扩张。

例如:2015年宁波舟山港重组拉开了本轮港口整合的序幕;2016年,江苏、广西、京津冀等港口资源整合也逐步展开。2018 年 11 月,安徽港口运营集团有限公司正式成立。2018年12月,湖南省港务集团有限公司合作协议签约仪式暨发起人会议在长沙举行。最新的内地港口整合发生在江西。2019年7月,该省发布《江西省港口资源整合工作方案》,明确要在9月底前注册成立江西省港口发展集团有限公司,2020年6月起开始实质性运营。8月6日,由山东省国资委履行监管职责的山东省港口集团有限公司在青岛正式成立,该省港口整合“三步走”战略日前已进入第三阶段。

“国内港口同质化竞争严重,受港口新增产能集中释放的影响,经济腹地交叉的临近港口间竞争更为激烈;港口资源整合加剧,‘一省一港’将成为我国港口未来的格局。”东方金诚国际信用评估有限公司港口跟踪评估分析师李晓娜表示。

第三,本轮港口整合出现了类似于辽宁省由省政府发起,并引入招商局集团有限公司这样的专业港口运营方主导整合,出现了跨省、区域性港口的资源整合。

上海新世纪资信评估投资服务有限公司分析师喻俐萍表示,从港口整合效果看,目前广西北部湾港国际港务集团有限公司(下称“北部湾港”)以及宁波舟山港均取得了较好的整合效果,区域内主要港口资源均由整合主体统一运营。

“整合仍将是港口行业未来几年的重要发展趋势,省内港口资源将逐步统一,相邻区域港口资源将协同发展,但是否能提高港口的整体经营效率和盈利能力有待检验。”中诚信国际信用评级有限责任公司(下称“中诚信”)分析师文玥认为。

其中难点在于,其他省份整合方向虽然明确,但受区域港口运营主体较多、股权结构较复杂以及整合方式多样化等诸多因素综合影响,整合难度偏大,整体工作进程较为缓慢,相关效益短期内难以体现。

而且,港口整合不仅意味着整合资产,处理债务也是整合的另一个方面。即便是目前国内已经完成省级港口整合的两家港口集团之一的北部湾港,其短期内整合效益也仍未能体现。北部湾港在2018年12月完成了合并西江集团。但其2018年资产负债率仍高达70.66%,且刚性债务占比达80.46%。其中2019年进入行权期的债券为9亿元,公司面临着一定的债券集中到期偿付压力。

南北方港口困境

如何实现成本管控、服务提升等内生式增长,也是新一轮港口革命中港口业的另一核心发展动力。这反映到港口革命上,存在着侧重点的差异。

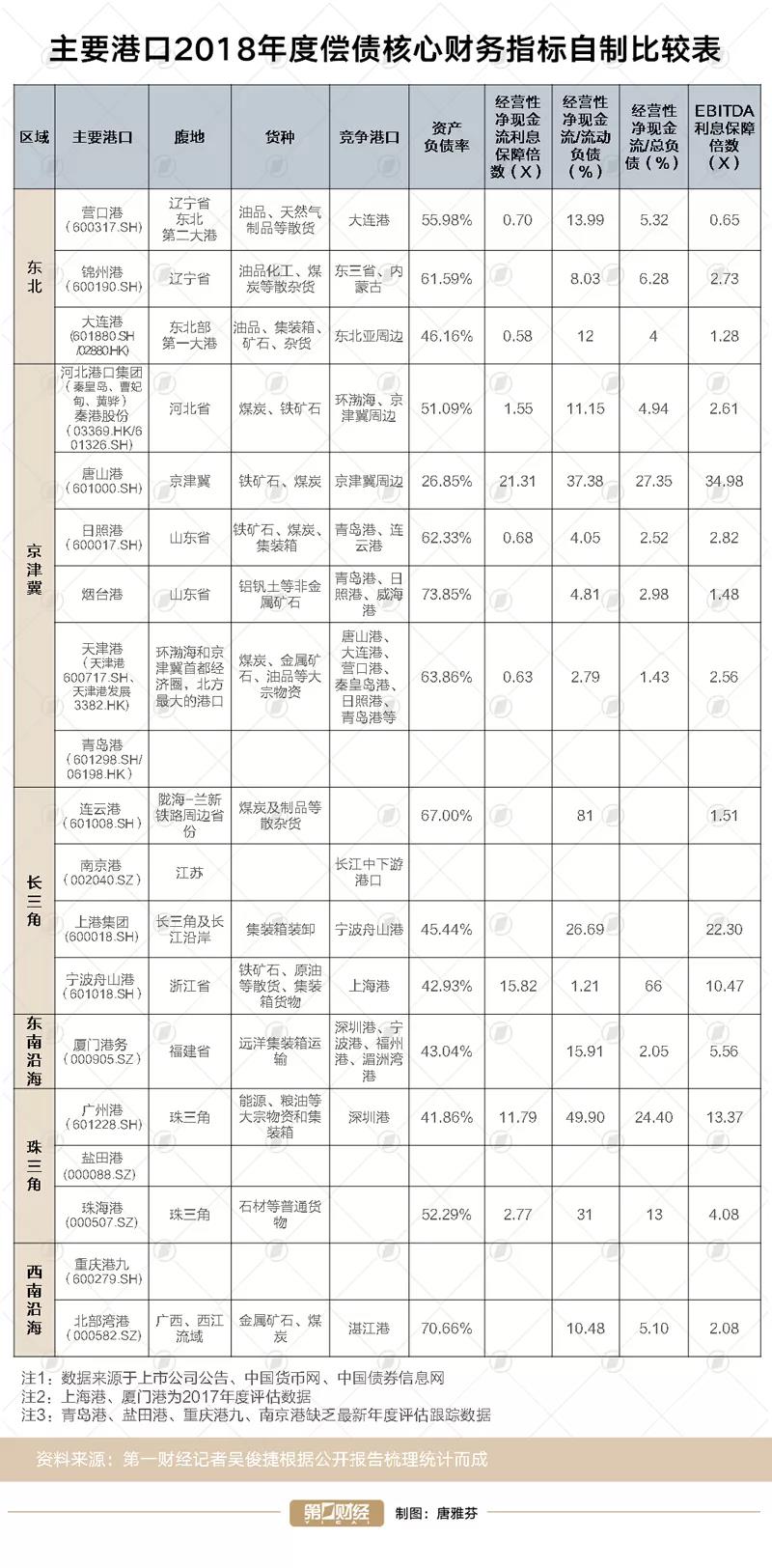

由于港口企业属于资本密集型,资产以非流动资产为主;同时港口建设具备前期投资大、建设周期长和回报获取慢等特性,使得港口行业的资产流动性整体偏弱。第一财经记者注意到,从债务负担情况看,国内主要港口资产负债率近三年基本维持在50%左右。

从负债结构来看,因港口建设周期长,港口企业普遍长期债务占比较高。不少企业为节约财务费用采用短债长投的方式,这也意味着港口企业普遍面临短期债务周转的压力。

具体来看,受腹地经济、吞吐货种及竞争地位等影响,行业内区域间、个体间存在较大差异。

第一财经记者梳理发现,上海港、宁波舟山港、厦门港、广州港等南方港口资产负债率大部分在50%以下。相较之下,锦州港、烟台港、日照港、丹东港近年资产负债率普遍在60%以上。“这主要是受到腹地经济的直接影响。”锦州港人士表示。

另外,环渤海、东北地区为代表的北方主要港口不同程度面临着较大的偿债压力。

从以衡量港口偿债能力的关键性财务指标之一的经营性净现金流利息保障倍数来看,环渤海区域的日照港、天津港2018年分别录得0.68、0.63,东北地区的营口港、大连港分别录得0.70、0.58。整体来看,北方主要港口经营性净现金流利息保障倍数不足1倍属普遍现象。

再辅以EBITDA利息保障倍数做进一步衡量,东北、环渤海区域港口普遍在2倍左右。这意味着,环渤海区域、东北区域港口经营性净现金流、盈利状况对于债务和利息的保障能力整体较弱。

以上述两大指标均录得领跑北方各大港口的唐山港为例,其2018年分别录得21.31、34.98,盈利能力极强且债务压力不大,在北方一众港口中表现极其出众;但截至2018年末,公司在建及未来拟建项目规模投资金额高达73.26亿元,位居北方港口前列。换言之,其未来负债规模将扩大,资本支出压力将增大。而且,唐山港下属的京唐港区和曹妃甸港区两个主要港区的货源结构仍局限于铁矿石、煤炭,并存在经济腹地高度交叉,货源承揽竞争激烈。

一面是各大北方港口仍投资待建和未建的项目,另一面是各大港口货源结构集中的现实。同时,在港口基建投资驱动模式近年落幕之后,争抢货源成为各大港口的共性议题。

货物和集装箱吞吐量常年位居北方港口前列的天津港,正面临愈演愈烈的货源争抢战。远有青岛港矿石码头的扩建对其铁矿石吞吐量造成分流,大连港作为东北亚油化品转运中心对其油品业务构成竞争。近有秦皇岛港这一国内最大的煤炭港口对其打压,唐山港在铁矿石、煤炭货源上也对其形成较强竞争。

天津港只是北方众多港口的缩影。“一方面,这受制于环渤海区域港口投资过度影响;另一方面,这受其货源结构仍偏煤炭、油品化工、铁矿石等传统货源影响。”上述锦州港人士告诉第一财经记者,投资超前,但在货源结构调整不到位、吞吐量难以提振的背景下,北方港口的整体产能利用率并不乐观,这也是丹东港等北方港口债券难以获如期兑付的核心原因之一。

这折射到各大北方港口的财务报表上,毛利率近年普遍开启下行周期。业绩表现一直较好的天津港毛利率从2016年的24.47%一路降至2018年的15.30%。

相较之下,外向型经济基础较好的南方港口,也有着自身的烦恼:货品同质化“天花板”仍未打破,新的利润增长极仍在培育。

以华南最大的综合性主枢纽港广州港为例,尽管它近三年毛利率仍维持在25%左右且积极发展外贸业务,但其在集装箱吞吐量上始终难敌深圳港。这一方面与深圳市外向型经济发达,集装箱业务起步早有关;另一方面也与其汽车、冷链物流等标签性货源的潜力未得到有效发掘直接相关,难逃货种同质化泥淖。

反观近年在港口整合方面走得较前也是两家已经完成整合的港口之一的宁波舟山港,尽管其与不足百公里的上海港存在货种重叠等现象,但因差异化发展了大宗散货、油品和液体化工产品,诸如其已成为国内最大的液体化工产品中转基地,这也部分对冲了铁矿石、集装箱等传统主业务的吞吐量下滑风险。宁波舟山港近年在保持财务杠杆处于行业较低水平的情况下,盈利能力、收入规模录得持续增长。

南北港口吞吐量增速差异缩小

在南北港口纷纷加入到整合行列的同时,港口吞吐量增速也在发生改变。

从2017年下半年的强劲复苏,到2018年的增速放缓,再到如今的不确定性预期增强,这可以说是美国航线(美线)居多的港口共同的处境。在深圳港工作十余年的刘星,自2008年国际金融危机以来第一次感受到如此一波三折的货物吞吐量变化。

受2017年全球经济复苏的带动,宁波舟山港、上海港、深圳港等在2017年实现了货物吞吐量的复苏。但进入2018年以来,受春节错期、市场对于中美贸易摩擦的顾虑等综合作用,不少规模以上港口货物吞吐量增速放缓。交通运输部数据显示,2018年,14个主要沿海港口中仅天津港、青岛港、唐山港、日照港、烟台港同步增速实现增长。

对于习惯了南方港口整体货物吞吐量、增速等快于北方港口的刘星来说,这种状况并不多见,南北港口间的货物吞吐量增速差异正在逐渐变小。

中美贸易摩擦被视为南北港口吞吐量增速差异缩小的核心外部推手。

以受国际政经形势影响深刻的集装箱吞吐量为例,在2018年,集装箱吞吐量前十名港口中仅四个港口同比增速实现增长,其中青岛港、天津港、营口港占据了其中三席。集装箱吞吐量常年位居前列的上海港、深圳港、宁波舟山港同比增速近乎腰斩。

广州港负责人士此前曾对第一财经记者表示,美线较多的港口在当前环境下下行压力会更大。

目前,美国航线主要集中在深圳港、上海港、宁波舟山港、青岛港、厦门港。

中诚信在2019年7月出具的多份港口信用等级跟踪评级报告中均有提及,“2019年中国外贸形势依然严峻,特别是中美贸易摩擦的不确定性,预计未来规模以上港口集装箱吞吐量增速将相对平稳,或有所回落。”

交通运输部收录的2019年第一季度中国主要沿海港口货物吞吐量同比增速数据显示,上海港等货物吞吐量同比增速虽走出了负增长阴影,但青岛港、唐山港、大连港、烟台港这些北方港口出货量同比增速仍保持着增长态势。

“以集装箱等为代表的货物吞吐量增速放缓导致南方港口整体增速趋缓,这也使得南北方港口货物吞吐量增速差距呈缩小态势。这应该成为短期内港口行业的一个新常态。” 刘星表示。

南北港口增速差异趋小的另一个因素,是港口行业已告别了吞吐量高增长态势。

由于中国经济由高速增长阶段转向中高速、高质量发展的阶段,正处在转变发展方式、优化经济结构、转换增长动力的攻关期。

喻俐萍认为,在地缘政治、国际经济金融仍面临较大的不确定性以及国内去杠杆任务仍艰巨的背景下,经济增长和发展会伴随着区域结构性风险、产业结构性风险、国际贸易和投资的结构性摩擦风险以及国际不确定性冲击因素的风险。

伴随政府在环保、港口收费调控和反垄断等方面工作的开展,港口企业的盈利能力面临一定挑战。而宏观经济发展的外部环境正成为港口企业关注的核心新变量。