集装箱运输市场

市场回顾

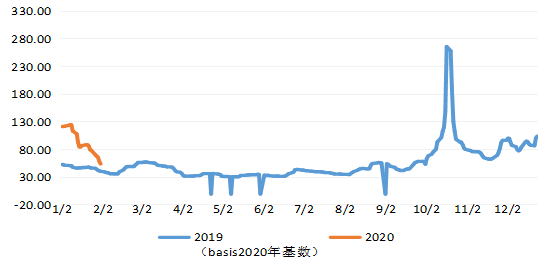

1月市场处于高位,原因是春节前的货运高峰、叠加IMO 限硫令导致的燃油成本大增,同时,新冠肺炎疫情的影响尚未全面显现。CCFI均值939点,环比上涨10.7%,同比上涨8.9%。所有航线运价均有不同幅度的上涨,美西、美东线运价指数环比分别上涨2%和3.4%,欧洲线和地中海线指数分别上涨12%和31.6%;亚洲航线的日本、韩国和东南亚线指数环比分别上涨0.9%、1.1%和4.1%;南北航线的澳新、南非、南美和东西非线指数环比上涨3.8%、7.7%、8.6%和9.9%;此外,波红线指数环比再度大涨28.9%。1月,SCFI均值999点,环比增长11.2%,同比增长5.3%。

供给方面,据Alphaliner统计,2019年全年集装箱船交付105.94万TEU、拆解20.75万TEU,2019年全年运力增长3.9%。需求方面,据CTS统计,2019年1至11月全球集装箱海运量同比增长0.7%,其中,亚欧线集装箱运量同比增加3%;另据PIERS统计,2019年全年跨太平洋航线运量同比减少2.5%。

1月下旬,加装脱硫塔的船舶有所减少,从1月6日的104艘减少至1月20日的84艘,闲置运力因此有所下滑。据Alphaliner统计,截至1月20日,500TEU以上船型闲置集装箱船有247艘、126.69万TEU,占现役运力的5.4%,高于2019年同期的2.9%。2月,除了加装脱硫塔以外,中国春节后的传统淡季、加上新冠肺炎疫情带来的假期延长,将令中国出口需求锐减,班轮公司已经大幅增加了取消航次的力度。根据美国研究机构BlueWater Reporting的报告,2020年一季度,亚洲出口干线市场将撤出多达130万TEU的运力。其中,亚洲至北美航线将有58个航次停航,2019年同期为43个;亚欧航线共有58个航次停航,同比增长高达132%。因此,闲置运力将大幅增加。

2018-2020年CCFI走势对比图

数据来源:上海航交所(2019年2月8日、5月3日、10月4日指数停发3期)

市场预测

2月乃至一季度,班轮市场将遭到春节后出货量低谷和新冠肺炎疫情的双重打击,Alphaliner估计,自2020年1月20日以来,中国主要港口出口集装箱量同比下降了20%;该机构认为,因新冠肺炎疫情暴发以及由此导致的中国春节假期延长,中国港口的集装箱吞吐量将减少超过600万TEU。为了应对这一局面,班轮公司则在原本取消航次计划的基础上,进一步加大取消航次的力度。从运价看,Drewry发布的世界集装箱运价指数(WCI)显示,该指数2月6日为1744点,较1月16日疫情全面披露前的1791点下滑不多,说明取消航次措施取得了一定的效果;不过,一季度运价、货量的全面下跌目前看难以避免。

Alphaliner和Clarkson在疫情暴发前预测2020年集运市场需求增速为2.2%和3%,运力增速为3.5%和3.1%,因此,2020年市场运力过剩的压力本来就不会缓解。Drewry则指出了新冠肺炎疫情可能的后续影响,包括:目的地国库存耗尽、欧美地区空箱短缺、美线年度运输合约谈判推迟、一季度中国集装箱进出口量大幅减少、集装箱运价剧烈波动等等。Alphaliner在2月初的最新报告中预测,2020年全球集运需求增速将降低0.7个百分点;美国的运输中介协会(Transportation Intermediaries Association)则表示,疫情将进一步推动“近包”的趋势。因此,高企的燃油成本、减少的运量和运输收入、运力过剩的基本面,都将令2020年集运市场面临困难;市场的机遇则在于疫情恢复后需求的反弹。

油轮运输市场

市场回顾

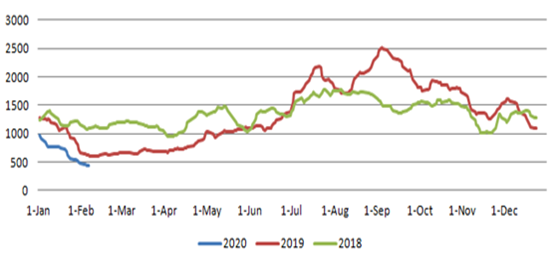

1月,油轮市场环比全线下滑,由于去年同期的基数较低,同比维持上涨。上旬,春节前的抢运高峰使去年年末的高运价得以短期延续。中旬,亚洲市场假期气氛渐浓,运价掉头向下。下旬,春节期间新冠状病毒暴发打击了中国石油需求,原油等大宗商品价格跳水,OPEC宣布了进一步减产以维持油价的意向,引发了市场对全球经济前景的普遍担忧,运价一路下跌。随着疫情发展,市场悲观情绪进一步发酵,运价跌至去年9月以来的最低点。

2020年1月,波交所原油轮运价指数BDTI收于882点,比月初下降41.3%;VLCC中东至中国TD3C线WS指数平均94点,环比微涨0.6%,与相同基础费率的2019年WS指数相比,同比上升95.5%;TCE平均71114美元/天,环比下降21.5%,同比上升139.9%。苏伊士型油轮,2020年1月波交所公布的2条典型航线平均TCE为59960美元/天,环比下降3.9%,同比上升87.4%。阿芙拉型油轮,波交所6条典型航线平均TCE为47077美元/天,环比下降23.3%,同比上升93.8%。

成品油轮方面,2020年1月中东至日本7.5万吨级船TCE平均16066美元/天,环比下降52.1%;5.5万吨级船TCE平均12247美元/天,环比下降49.5%;美湾与欧洲间MR型成品油轮航线平均TCE为30247美元/天,环比上升22.7%。

2019-2020年中东到中国TD3C航线WS走势对比图

数据来源:波罗的海交易所

市场预测

短期看,对标2003年非典期间,从疫情缓解到工厂复工、采购恢复有一定时滞,一季度油轮市场普遍看淡。长期看,美国放松制裁促使部分运力回流,市场新订单有所抬头,供给端压力增加。需求端,中国自美国原油进口增加是重要利好。按照中美贸易协定,2020年中国将购买美国185亿美金的能源产品、2021年扩大至339亿美金。然而,疫情带来了新的不确定性,OPEC减产几成定局,运价料难在下半年前得以修复。Clarkson预测,2020年原油轮需求增幅3.8%,供给增幅3.4%,其中VLCC需求增幅4.9%,供给增幅4.5%。

干散货运输市场

市场回顾

1月,受东西方春节和圣诞节间隔时间较短、淡水河谷宣布延长关闭部分矿场时间以及中国疫情导致需求偏弱和低硫油价格不断上涨等不利因素叠加影响,BDI指数呈现了单边下行的走势,月末报收487点,这也是自2016年创下历史极低值后指数恢复时期以来的最低值。虽然中美签署贸易协议后BDI指数一度出现企稳的迹象,但疫情发酵导致的恐慌情绪依旧主导了市场走势。分船型来看,好望角型船市场受巴西货盘明显减少的影响,导致BCI在12月初冲高后大幅下挫,连续30多个工作日下跌,较四季度最高值3382点下跌101%,落入-20点,这也是该项指数历史性的第一次跌到负数区间。巴拿马型船市场则在月中短暂反弹后继续下探。而灵便型船市场同样受货盘稀少的影响延续了跌势。截至1月31日,BCI报收-20点,环比下跌101%;BPI报收574点,环比下跌48.6%。1月BDI均值701.1点,环比下跌49.2%,同比下跌34%。

2018-2020年BDI走势对比图

数据来源:波罗的海交易所

市场预测

Clarkson最新一期的干散货航运市场展望显示,2020年干散货运力增速将达到3.7%,而海运周转量增速将只有2.5%,但燃油成本的上升将会使船公司不得不采取降速航行的方式来节省成本,而这一举措也将在一定程度上减少船舶运力的供给。此外,船舶加装脱硫塔的影响也将减少运力供给0.8%。

在需求端,2020年干散货贸易量增速将会较2019年的1.1%有所增加。分货种来看,受巴西铁矿石出货量逐步增加以及中国补库存的需求带动,铁矿石海运周转量将呈现4%的增速。谷物贸易量增速则受惠于中美贸易协议的签署,将呈现2-3%的增速。但总体来看,全球干散货贸易量仍将呈现弱增长的态势,而风险犹存。