据船舶估值机构VesselsValue的数据显示,受中国爆发新型冠状病毒和石油需求锐减的影响,租用1艘超大型原油运输船(VLCC)、租期为一年的每日成本已下降了20%以上。

根据Poten & Partners的数据,VLCC运输到中国的海上原油约占79%,而Suezmax型和Aframax型油轮运输的原油量分别仅占9%和10%。

据VesselsValue的租船费用评估表明,从2020年1月14日的每日租金53,460美元下降到2020年2月14日的每日租金42,250美元,一年下来的下降幅度为400万美元。

该估值机构表示,同期现货收益下降了70%以上。

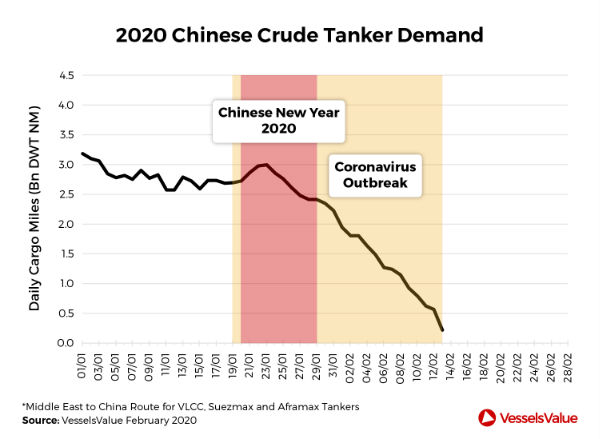

从中东到中国的VLCC航线明显呈下降趋势,标志着2020中国原油油轮需求从2019年的每天34.2亿吨海里下降到2020年2月的几乎为零。

Poten在其对油轮市场的每周概述中表示,“然而,油轮很灵活,可以重新部署。随着时间的推移,我们预计市场将在某种程度上变得正常化”。

“随着运价的下降,相对便宜的超大型油轮将侵占大西洋盆地的Suezmax型航线,它们可能被用于浮动存储,特别是在石油市场陷入困境之后。最近几周有很多报道称,贸易商和石油公司希望利用船舶进行浮动储存,以利用期货溢价。”

此次疫情爆发还导致船舶买卖出现重大中断,新造船交付以及修船也出现延误,大多数中国造船厂援引了不可抗力条款。

根据Poten的数据,全球正在建造的MR型至VLCC型油轮总订单共计389艘,有99艘(25%)的船舶正在中国建造。

由于造船厂的劳动力和零件短缺,许多船舶,尤其是计划于2020年交付的船舶预计将被延迟。

这也适用于船东计划在中国船厂洗涤塔和压载水处理系统的安装,预计将被延迟安装。

“对于疫情是否已经到了最糟糕的阶段,或者是否需要一些时间来控制疫情,各方意见不一,但石油公司已经在调整自己的位置,利用油价下跌的机会,迅速增加原油采购。近期油价上涨表明,一些炼油商已经在预期复苏的情况下开始购买原油。”

咨询公司伍德曼肯兹(Wood Mackenzie)估计,到2月第一周结束时,中国的天然气需求损失已达到20亿立方米,其中一半以上的损失集中在工业部门用气。

随着经济活动的恢复,该资讯公司估计,到预计2020年中国全年的天然气需求量将减少60-140亿 ,具体取决于控制疫情所需的时间长度。

同比增长率分别为6%和4%,这主要是由于第一季度下调所致,而新型冠状病毒疫情爆发前的预期为8%。

如果需求在4月份出现回升,中国LNG需求将减少260万吨;如果需求反弹的时间拖得更晚,中国今年LNG需求将减少630万吨。

伍德曼肯兹表示,“疫情爆发和对中国天然气需求的影响使原本已经过剩的全球LNG市场雪上加霜。 令人失望的亚太地区需求增长导致到2019年LNG价格下降了一半,而且美国生产商又增加了新的销量,我们已经预计到2020年价格会下降。”

“由于液化天然气太多,又无处安放,似乎需要进行供应调整,以平衡市场。我们预计,在埃及甚至澳大利亚东部的一些市场可能出现供应响应,壳牌和澳大利亚太平洋液化天然气有限公司(APLNG)可能会试图加大在澳大利亚昆士兰天然气市场的销售。不过,美国墨西哥地区的生产商才具有最高的边际生产成本和最大的灵活性。

不可抗力条件下的液化天然气合同

中国政府表示,将支持企业在国际合同中申报不可抗力。中国海洋石油集团有限公司(简称中国海洋石油)已就本月将到货的液化天然气(LNG)向供应商发出不可抗力通知,中石油和中石化可能也将效仿。

伍德曼肯兹解释说,在液化天然气市场,遭遇不可抗力的情况很少见,而且合同条款也很复杂。

合同中的措词需要明确地将疫情列为不可抗力事件。单靠减少需求或由中国有关政府部门发出通知可能是不够的。此外,在免除接收货物的责任之前,买方将需要遵循合同程序,证明已采取措施以最大程度地减少和克服不可抗力事件的影响。

该咨询公司认为,尽管中国主要买家可能会要求不可抗力,但一旦新型冠状病毒的需求影响减弱后,供应商可能会坚持要求将交货推迟到今年晚些时候。

伍德曼肯兹估计,“如果中国企业成功适用了不可抗力条款,LNG长期供应协定价格和现货价格的显著价差将对供应方营收带来显著影响。长期协定下,LNG成本预计为每百万英热单位8.83美元,而LNG现货市场价格为每百万英热单位3.15美元。”