毫无疑问,2020年对港航业来说是无比艰难的一年。然而,在全球港航物流从业者的努力下,仅用了半年时间,全球码头运营商的业绩便开始扭转复苏,航运公司的盈利能力也得到了大幅提升。

作为全球贸易的中转站,港口显然是贸易大增的受益者。2020年,资金雄厚的投资者完成了13笔集装箱港口交易,仅比2019年少了一笔交易。除横向收购之外,一些全球码头运营商还通过收购航运公司和内陆运输公司等纵向资产,进一步整合了物流链条。港口招标进程继续进行,港口特许权仍饱受青睐,非洲、南亚和东南亚地区的港口对着潜在投资者翘首以盼。

即使在疫情暴发的背景下,2020年仍是港口投资活动十分活跃的一年。在这个前所未有的特殊时期,资本在港口行业做出了什么样的选择?近日,海洋运输顾问公司(Ocean Shipping Consultants)发布了《2020年港口行业展望》,在报告中,我们得以对2020年全球港口投资发展全貌进行总览分析。

横向整合,谁在买?谁在卖?

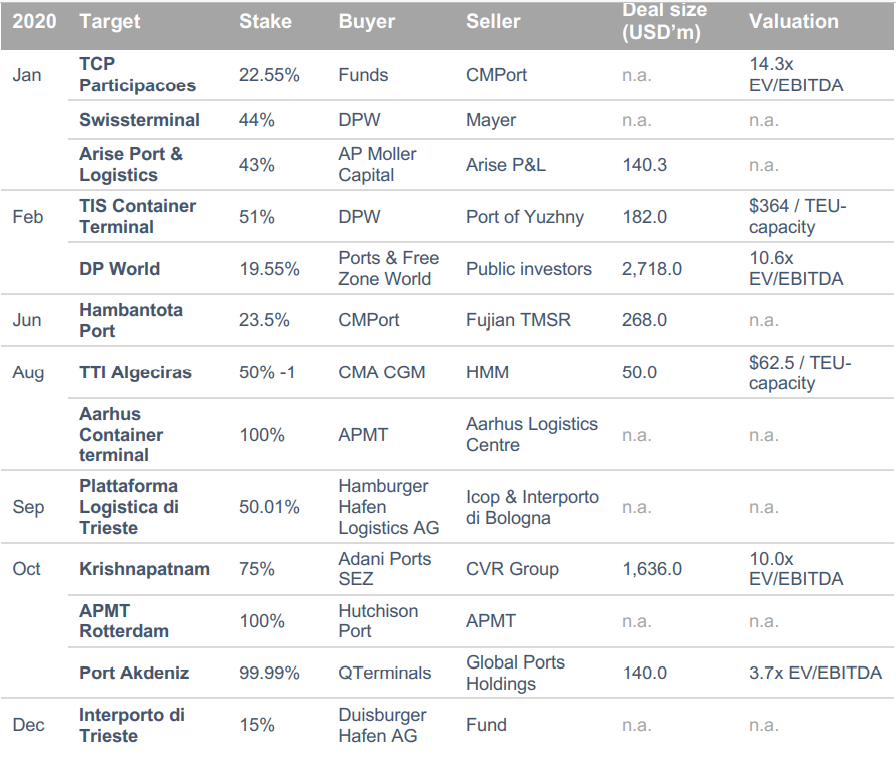

从资本角度来看,2020年是投资港口的好机会。企业价值倍数通常用来对企业进行估值,其计算方法为企业市值+(总负债-总现金)/息税折旧摊销前利润(EBITDA)。2020年,港口股份交易的企业价值倍数约为10倍,低于2019年的12倍至17倍。横向整合增加了港口运营商的议价能力,同时使投资组合风险多样化,2020年共有 13笔港口整合交易,比2019年少两笔。

在这13笔交易中,有8笔发生在欧洲。DP World的私有化交易规模超过了2019年麦格理基础设施伙伴公司收购长滩集装箱码头,后者是当年规模最大的交易。DP World和 Duisburger Hafen AG分别收购了两家跨欧洲多式联运的陆港,尽管在疫情之下物流行业严重受挫,但欧洲大陆货物连通性的整合反而因此得到加强。

2017年,招商港口以14.3倍企业价值倍数的价格收购了TCP Participacoes SA。假设关联方按成本交易,则招商港口如今卖出TCP码头的企业价值倍数将是相同的。2018年,中远海运港口(Cosco Shipping Ports)将其在阿布扎比码头的部分股份出售给了青岛港国际(Qingdao Port International)。中国港口运营商的类似战略表明了其发展雄心,即在有效利用现有资金的同时积极进军海外。

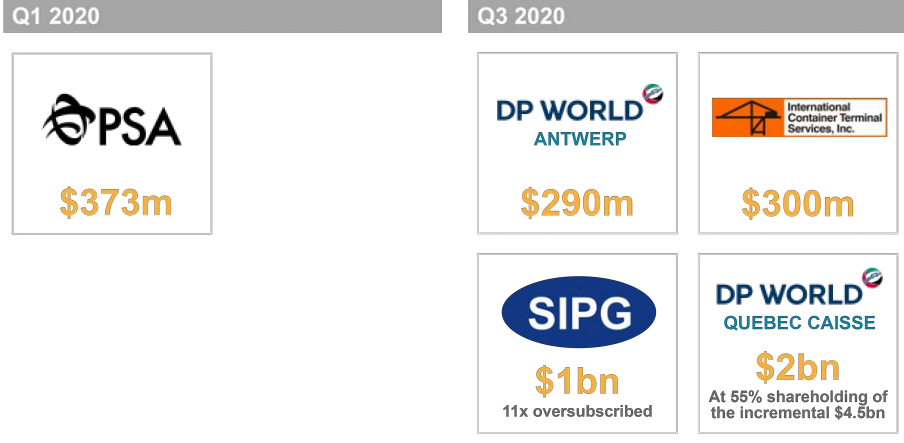

市场上迅速增长的流动性流入港口行业,知名港口运营商也纷纷利用债务和私人股本市场扩大投资组合。2020年,全球港口运营商募集资金约为66亿美元。港口运营商资金来源情况如下:

垂直并购,赢者通吃?

DP World是迄今为止在垂直并购上最活跃的港口运营商。这家总部位于阿联酋的全球港口运营商在2018年收购了Unifeeder,并于2020年夏季收购了环球运输集团旗下的支线服务。与此同时,在2020年8月,DP World收购了韩国多式联运公司Unico Logistics的60%股份,该公司在西伯利亚大铁路中占有相当大的份额。2016 年,DP World增持了釜山新港的股份,此次收购则增强了DP World 在韩国的影响力。

马士基在2020年的垂直收购领域也同样活跃。今年7月,这家丹麦物流巨头签署了收购报关公司KGH customs的协议,年末,其又收购食品包装公司Faerch。今年2月,马士基宣布其仓储解决方案整合部门达到6倍EV/EBITDA。因为马士基旗下集装箱货物多通过 APMT管理的码头运输,马士基码头将从母公司的这些收购中大大受益。

在欧洲其它地区,德国内河码头运营商 Duisburger AG 收购了位于意大利和斯洛文尼亚边境的意大利多式联运陆港 Interporto di Trieste 的部分股权。马士基还进一步整合了萨非航运和丹马士品牌,二者目前已退出市场。

对于港口运营商来说,在供应链上进行垂直并购能够降低港口吞吐量的波动性,多元化的收入和利润来源可以在短期内降低港口运营商的利润率。

资本投票,大港口还是小码头?

国际货币基金组织预测,2021年全球贸易将复苏。然而,对不同区域和国家而言,复苏可能是不平衡的。因此,从投资角度来看,枢纽港的关键位置使其在地理多样化目的的投资组合中获得了极大关注。

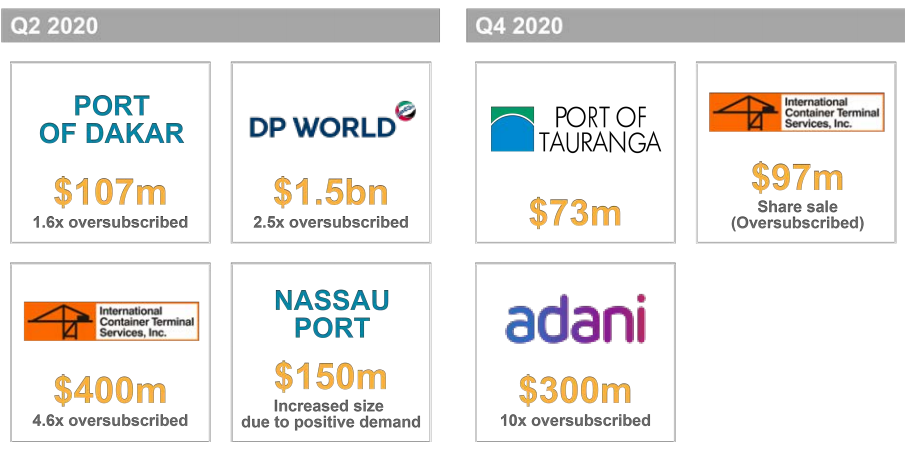

全球主要枢纽港2020年吞吐量情况

报告表示,转运枢纽的贸易量代表了整个特定地区的贸易量,在大规模暴发的疫情之中,有着强劲的需求支撑,转运枢纽吞吐量始终维持平稳增长,这让港口运营商感觉像中了头彩。当疫情形势好转时,人们可以对枢纽港吞吐量大幅增长抱有信心。

虽然自由贸易始终无法避免商业风险,但具有垄断特征(固定航线、稳固的支线网络、完善的基础设施、较高的准班率等)的枢纽港吸引了热情的投资者。

船公司赚翻了,但港口更稳?

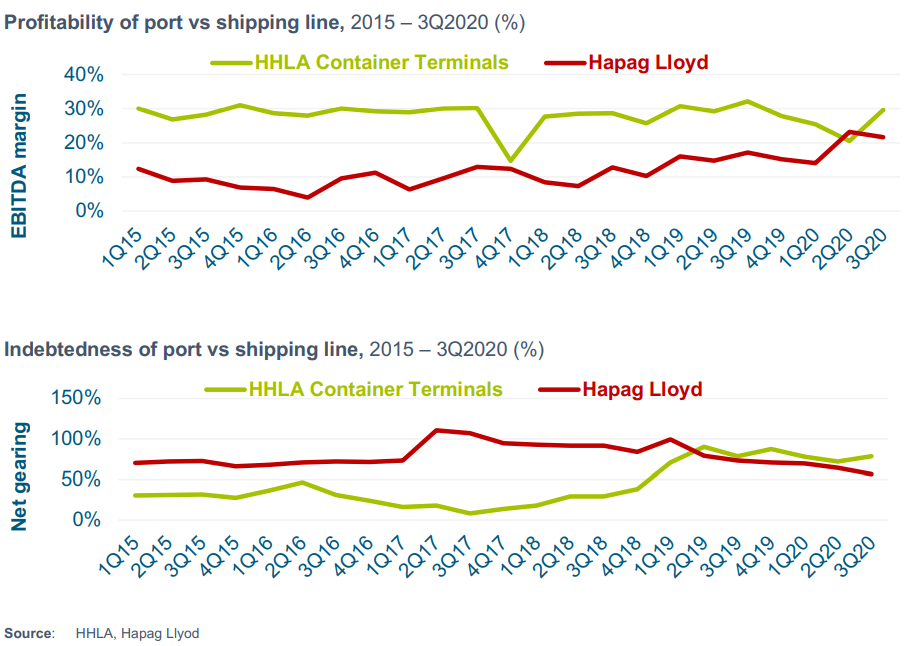

在峰回路转的戏剧性大幅盈利之下,2020年集装箱航运公司受到了媒体的密切关注。过去一年,Hapag Lloyd的市值增长了三分之一,而同期汉堡港(HHLA)的市值缩水了 20% 。报告对HHLA和 Hapag Lloyd的盈利能力和负债情况进行了抽样调查,以比较码头运营商和航运公司的运营水平。

HHLA的EBITDA利润率在 2015年至 2020年期间为 20%-30% 。2017年第四季度,一次性重组费用收窄了其EBITDA利润率。与此同时,Hapag Llyod的EBITDA利润率在5%-15%之间,在2020年第三季度攀升至 21.6% 左右。

航运公司虽然在2020年增加了盈利能力,但其收益比港口部门更不稳定。因此,港口行业稳定的股息/收益投资更受长期投资者青睐。

以净负债(总债务减去现金,再除以总股本)衡量,赫伯罗特的负债在2020年收缩至57%,HHLA上升至79%。对HMM和CMA CGM等大多数航运公司而言,其被迫减少稳定盈利的港口资产,以支持利润大幅波动的航运业务。

2020年7月,德路里曾表示,鉴于经济增长的急剧放缓和不确定的中短期前景,港口运营商和政府当局正在重新评估计划中的集装箱港口项目交付情况。其预计,在接下来的五年内,新集装箱港口的合同至少减少40%。然而,各大港口运营商在2020年末交出来的期末成绩再一次证明了港口行业的韧性。作为链接全球的关键枢纽,尽管未来盈利或将进一步承压,但资本市场仍然对港口投以较高的期许。展望未来,新冠疫苗带来的贸易积极势头对港口经营者来说应该是个好兆头,随着全球经济将在新一年内再迎复苏,或许港口就是下一个“闷声发大财”的玩家。