克拉克森海运指数ClarkSea Index

2021年一季度,克拉克森海运指数均值达17,461美元/天,创13年来一季度最高值,较2019年的均值高出16%,较金融危机后的均值高出41%。

今年一季度的克拉克森海运指数均值也是2008年三季度以来的第三高水平,第一高值是2019年第四季度(21,399美元/天),第二高值是2010年第二季度(17,656美元/天)。

此次克拉克森海运指数的上涨主要归因于集装箱船租金创下历史新高,贸易需求回暖以及港口拥堵带来的运力收紧推动集装箱船租金水平升至2005年以来的最高水平。此外,受到贸易恢复、粮食贸易量稳定、中国进口强劲、煤炭需求回暖、港口拥堵等一系列因素的支撑,一季度散货船的运费收益也升至十余年来的最高水平。相比之下,持续的原油限产和苏伊士运河通航使油轮市场面临压力,但气体船市场表现较为稳定。

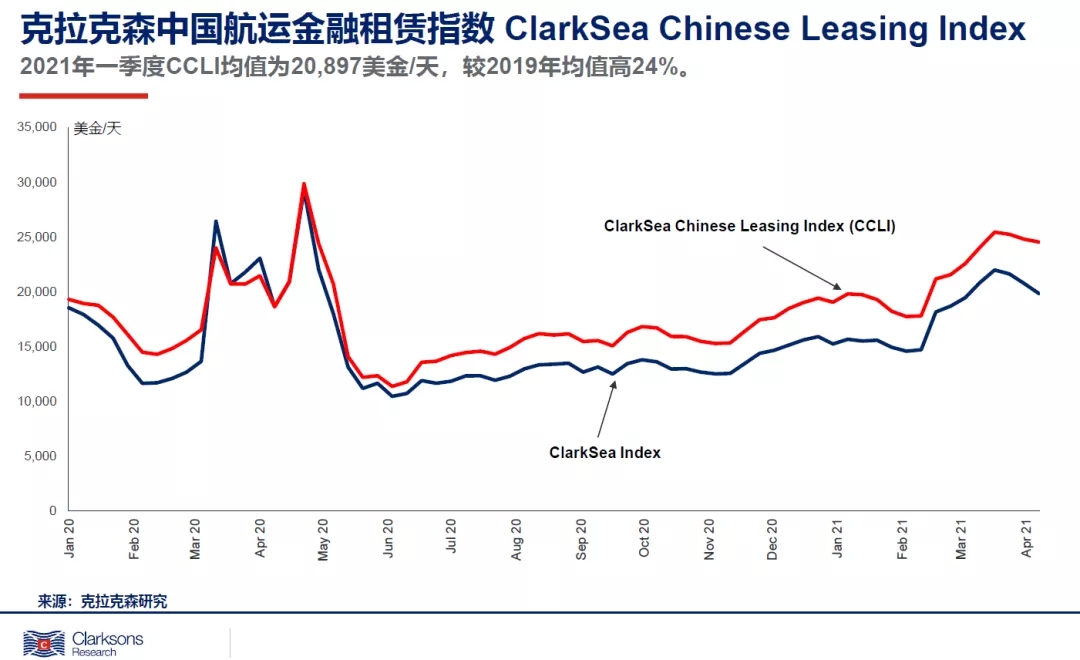

克拉克森中国航运金融租赁指数ClarkSea Chinese Leasing Index/CCLI

为了更好地追踪中国融资租赁公司船队在运费市场的收益表现,克拉克森研究自2021年1月开始编制发布克拉克森中国航运金融租赁指数ClarkSea Chinese Leasing Index/CCLI。2021年一季度CCLI平均为20,897美元/天,较2019年均值高24%。2021年至今,CCLI已经累计增长29%。在当前中国租赁公司船队中,以数量计,散货船占比为53%,其中Capesize散货船占比10%,集装箱船占比达23%(8,000TEU以上占比达13%)。因此,在当前集装箱船和散货船运费增长的市场环境下,中国租赁公司的船队运费收益更高。

短期来看,ClarkSea Index和CCLI均存在进一步上涨的动力,一系列因素将提供助力,包括宏观经济刺激政策,疫苗广泛接种以及各细分船型的上行潜在因素。即便是对目前低迷的油轮市场而言,5-7月OPEC+石油产量逐步回升或将带来一定的改善。当然我们也需要时刻关注集装箱船和散货船板块可能出现的运费收益回调,以及诸如港口拥堵等未知因素对运力供给的影响。